Ist der Weltfondstag der bessere Weltspartag?

Am 19. April findet anlässlich des Geburtstages von Abraham van Ketwich bereits zum zwölften Mal der Weltfondstag statt. Im Jahr 1774 brachte der Amsterdamer Kaufmann erstmals zahlreiche AnlegerInnen zusammen, die Anteile an einer Art Fonds namens „Eendragt Maakt Magt“ (Einigkeit macht stark) erwarben. Dieser Fonds investierte in rund 2.000 Anleihen verschiedener Regierungen, in Banken sowie in Kredite in Westindien. Wenige Jahre zuvor waren zahlreiche britische Banken in die Pleite gerutscht, da sie zu hohe Kredite an wenige Kolonien vergaben. Van Ketwich erkannte, dass eine breite Risikostreuung ein Erfolgskriterium bei Veranlagungen darstellt und gilt als Vater des modernen Fondsgedankens.

Ein Fonds ist vergleichbar mit einem „Topf“, in welchen das Geld aller Anleger:innen einbezahlt und in weiterer Folge in Wertpapiere angelegt wird. Je nach Höhe der Einlage erhalten Anleger:innen Fondsanteile und sind damit am Fondsvermögen beteiligt. Mittels (monatlichem) Fondssparplan können mittlerweile auch relativ kleine Beträge angespart werden.

Quelle: Oberbank

Das im „Topf“ gesammelte Geld wird von einem professionellen Fondsmanagement unter Berücksichtigung von Chancen-, Risiko- und Sicherheitsaspekten in unterschiedlichste Anlageklassen wie Aktien, Anleihen oder sonstige Veranlagungen investiert. Das heißt das Fondsmanagement beobachtet laufend den Markt und nimmt gegebenenfalls Umschichtungen und Investments für die beteiligten Anleger:innen vor, zB durch den Kauf oder Verkauf von bestimmten Wertpapieren.

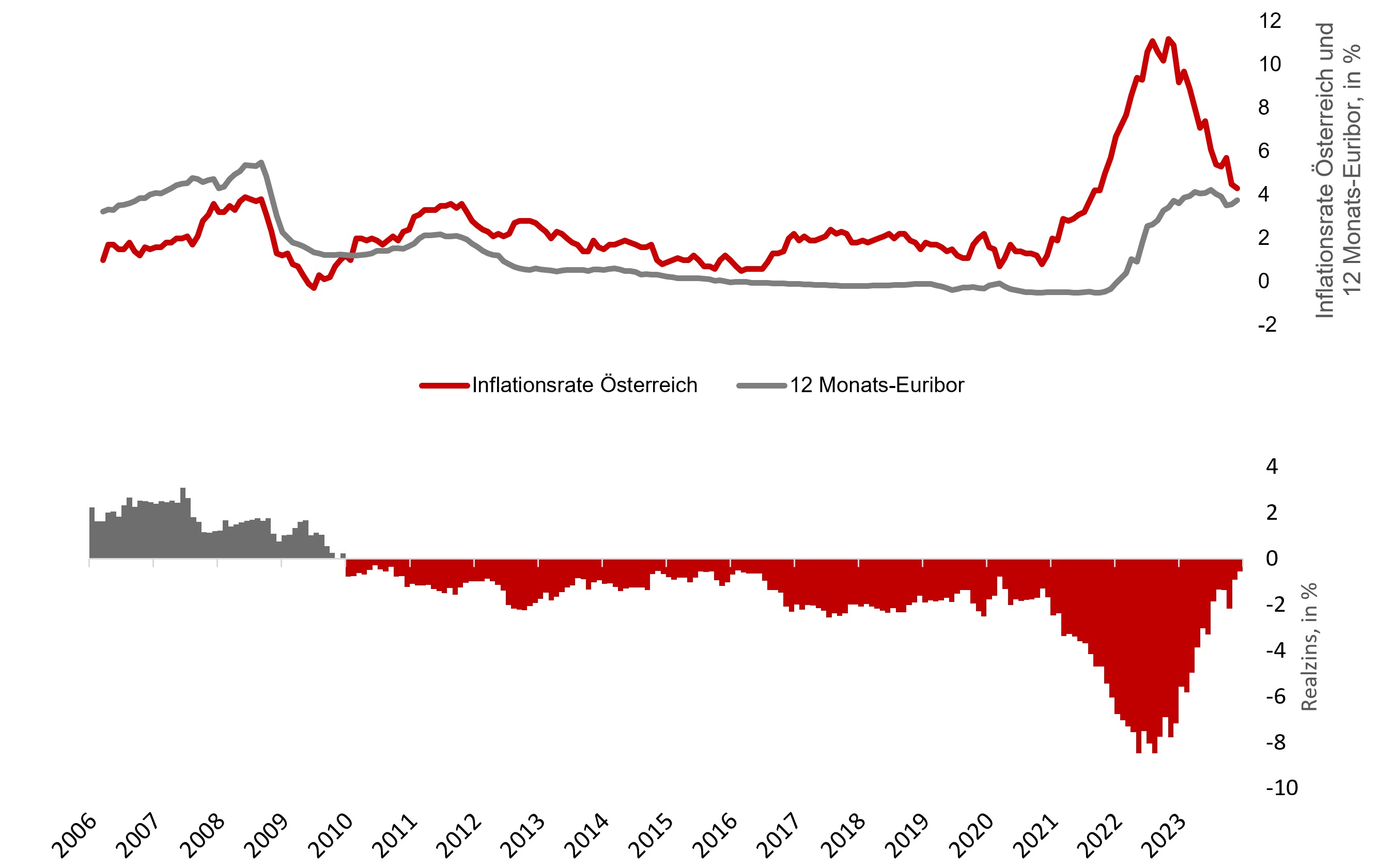

Dilemma in der Veranlagung benötigt neue Wege

Seit dem Jahr 2010 ist die Inflation in Österreich höher als das Zinsniveau. Daher ist die Realverzinsung jedes Jahr negativ und das ersparte Kapital verliert sukzessive an Kaufkraft. Der 12 Monats Euribor (Referenzzinssatz für den internen Bankhandel am Geldmarkt und typischer Referenzzinssatz für Kredite und Anleihen) lag per Ende Februar bei 3,75 %, die Inflationsrate bei 4,3 %. Die Realverzinsung liegt somit bei -0,55 %.

Quelle: Bloomberg, 6. März 2024

Es handelt sich bei den angegebenen Werten um Vergangenheitswerte. Zukünftige Entwicklungen können davon nicht abgeleitet werden.

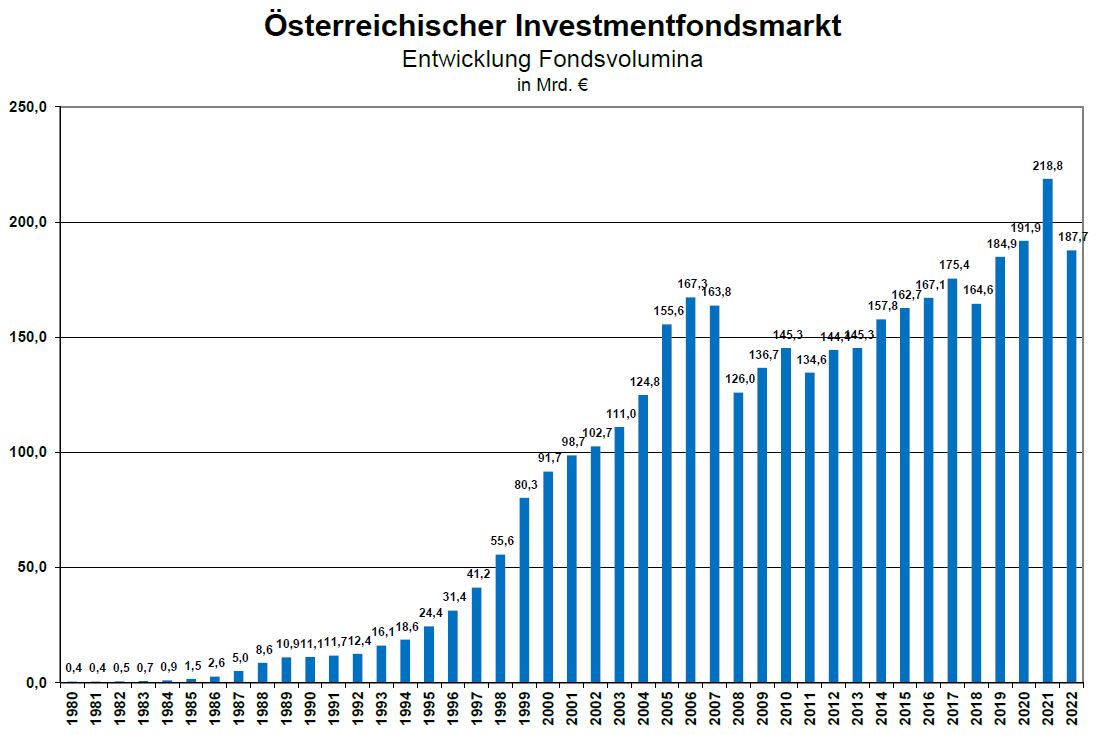

Um diesem „Veranlagungsdilemma“ entgegenzuwirken, erfreuen sich Investmentfonds auch hierzulande einer immer größeren Beliebtheit:

Quelle: VÖIG

Es handelt sich bei den angegebenen Werten um Vergangenheitswerte. Zukünftige Entwicklungen können davon nicht abgeleitet werden.

Wenngleich die österreichischen Fondsvolumina seit dem Jahr 2022 bedingt durch Ukrainekrieg, Energiekrise, Inflation und steigende Zinsen um 14% auf 187,7 Mrd. Euro gesunken sind, zeigt sich in der langfristigen Betrachtung ein kontinuierlicher Aufwärtstrend. Besonders hohe Nettomittelzuflüsse sind dabei vermehrt im Bereich nachhaltiger Investmentfonds zu beobachten, wie aus einem Bericht des Verbandes der österreichischen Investmentgesellschaften (VÖIG) hervorgeht.

Diese zwei Aspekte sind bei Investmentfonds zu beachten:

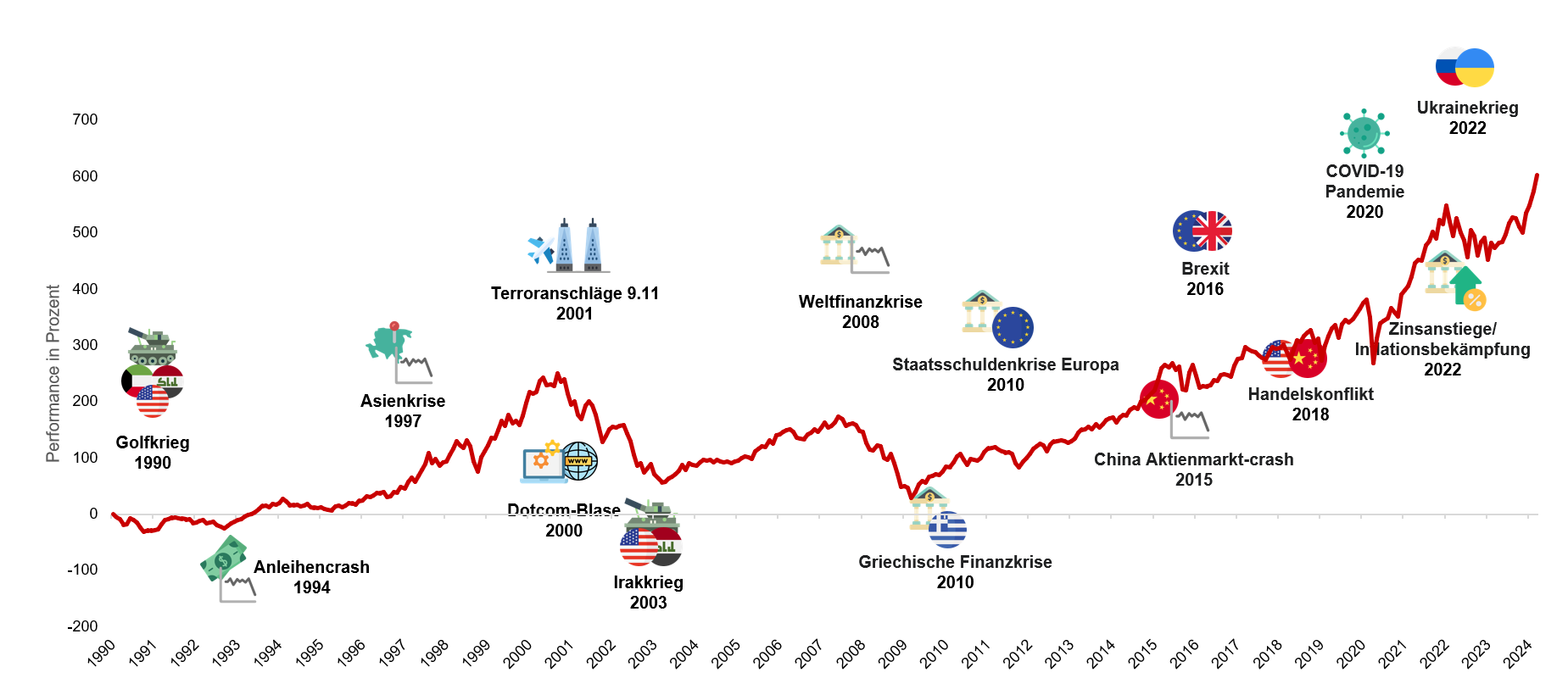

1. Time, not Timing

Wie die folgenden Grafiken veranschaulichen, ist das richtige Timing über sehr lange Zeiträume äußerst schwierig, da Kursschwankungen und Korrekturen am Aktienmarkt nichts Außergewöhnliches sind. Ein nachhaltiger Vermögensaufbau ist zumeist mit einem entsprechend langem Anlagehorizont verbunden.

Quelle: MSCI World Total Return in Euro (inkl. Dividenden); indexierte Wertentwicklung (auf 100) seit 1990; Reuters Stand: 01.03.2024

Es handelt sich bei den angegebenen Werten um Vergangenheitswerte. Zukünftige Entwicklungen können davon nicht abgeleitet werden.

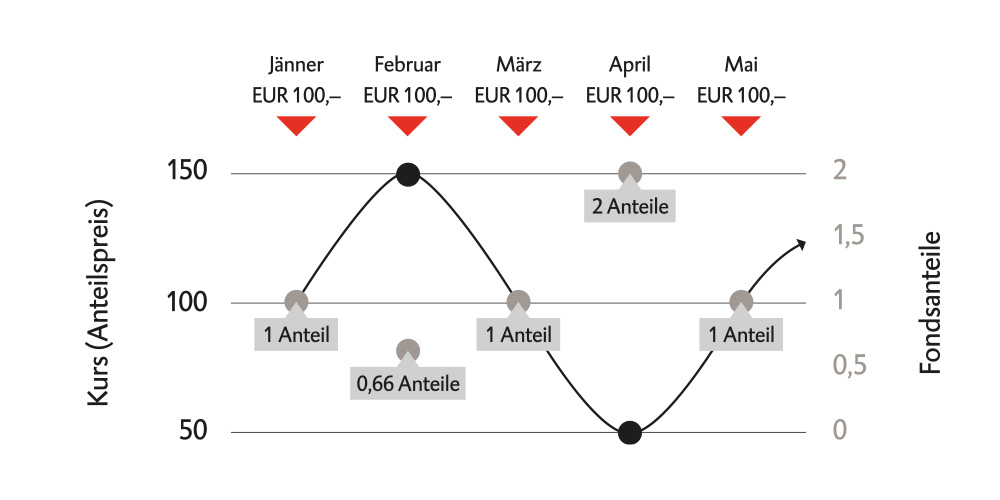

2. Das Durchschnittspreisverfahren

Viele Anleger:innen fürchten bei Kurskorrekturen um ihr eingesetztes Kapital. Für langfristig orientierte Anleger:innen bieten fallende Kurse hingegen auch Chancen, denn beim Fondssparen profitieren sie vom sogenannten „Cost-Average-Effekt“. Sind die Preise niedrig, werden mehr Fondsanteile erworben, und die/der Anleger:in erzielt damit einen günstigeren Durchschnittspreis für ihre/seine Fondsanteile als bei einem einzelnen Kauf. Dieser Effekt ist besonders bei laufenden, monatlichen Fondsparplänen relevant.

Bei stark steigenden Kursen / geringen Kursschwankungen kann die Performance niedriger als bei Einmalveranlagung ausfallen.

Quelle: Oberbank

Ist nun der Weltfondstag der bessere Weltspartag?

Hätte man den Vergleich zwischen Sparguthaben und Investmentfonds vor 3 Jahren durchgeführt, wäre das Fazit eindeutig in Richtung Investmentfonds ausgefallen. Dies lag schlicht an den fehlenden Zinsen auf Sparguthaben. Durch die starke Anhebung der Leitzinssätze durch die Notenbanken in den letzten 1 bis 2 Jahren ist die betitelte Zinswüste Geschichte. Da sich die Inflation bereits den Zielwerten der Notenbanken (2% Inflation) annähert, werden bereits erste Zinssenkungen für 2024 erwartet. Noch bietet sich aber die Chance die aktuellen Zinsniveaus langfristig zu sichern. Daher ist es momentan nicht die Frage "entweder (Sparguthaben) oder (Investmentfonds)", sondern eher ein "sowohl als auch".

Am Ende der Entscheidung liegen grundsätzlich immer die individuellen Präferenzen des Sparers/der Sparerin bzw. des Investors/der Investorin. Fakt bleibt jedoch, dass die Realwertverzinsung – Zinsen abzüglich Inflation – nach wie vor zu einer Entwertung des Sparguthabens führt. Um diese bestmöglich zu verringern bzw. die Chance zu haben, den realen Wert des eigenen Vermögens zu erhalten, und um insbesondere für die eigene Zukunft vorzusorgen, sollte auch eine Veranlagung in Wertpapiere angedacht werden. Und hier sind Fonds mit einem ausgewogenen Chancen-Risiko-Verhältnis oftmals die erste Wahl.

Weltfondstag und Weltspartag sind beides wichtige Tage. Nicht um den einen über den anderen Tag zu stellen, sondern um jedem bewusst zu machen und in Erinnerung zu rufen, dass man sich um sein Geld kümmern muss.

Chancen und Risiken von Investmentfonds

Vorteile:

Ertragsoptimierung und Risikominimierung durch breite Streuung

Ein Investmentfonds legt das Geld seiner AnlegerInnen gemäß den Fondsbedingungen in eine Vielzahl von Aktien, Anleihen sowie sonstigen Veranlagungen an. Ziel ist es, durch die Mischung von Branchen, Themen und Regionen den Ertrag zu optimieren und gleichzeitig das Risiko zu minimieren.

Flexibilität

Investmentfondsanteile können jederzeit und in gewünschter Höhe zum aktuellen Wert (Preis) erworben und wieder veräußert werden. Anleger:innen bestimmen die Höhe ihrer Investition – ob in kleinen Teilbeträgen (Fondssparen) oder als einmalige Anlage. Ändern sich die Anlageziele oder die finanzielle Situation, so kann immer flexibel reagiert werden.

Transparenz

Klar definierte Anlagerichtlinien, Fondsbestimmungen, Prospekte sowie Halbjahres- und Jahresberichte bieten Investor:innen laufend detaillierte Informationen über das Anlagevermögen. Daher können Investmentfonds hinsichtlich Transparenz und Reporting als Musterbeispiel der Finanzdienstleistungsbranche betrachtet werden. Ausgabe- und Rücknahmepreise von Investmentfonds werden täglich nach objektiven und nachprüfbaren Berechnungen ermittelt.

Darauf ist beim Kauf zu achten:

Marktrisiko – Kurs- und Wertveränderungsrisiko

Die Kursentwicklung von Investmentfonds hängt insbesondere von der Entwicklung der Kapitalmärkte ab. Diese unterliegen dem Einfluss der allgemeinen Lage der Weltwirtschaft sowie den wirtschaftlichen und politischen Rahmenbedingungen der jeweiligen Länder. Eine breite Streuung im Fondsvermögen kann eine rückläufige Gesamtentwicklung zwar abfedern, aber nicht verhindern.

Währungsrisiko

Bei Investmentfonds, die auch in Wertpapiere mit fremder Währung investieren, sollten Anleger:innen ein mögliches Währungsrisiko berücksichtigen. Die Währungsentwicklung kann sich negativ auf die Performance des Fonds auswirken, in vielen Fonds wird der Fremdwährungsanteil aber weitestgehend abgesichert.

Fähigkeit des Fondsmanagements

Positive Ergebnisse eines Fonds in der Vergangenheit sind nicht ohne Weiteres in die Zukunft übertragbar. Der Anlageerfolg kann durch die Entscheidungen des Fondsmanagements wesentlich beeinflusst werden, weshalb es beim Kauf eines Investmentfonds empfehlenswert ist, sich für eine renommierte und erfahrene Fondsgesellschaft zu entscheiden.

Autor: Mag. Christoph Feitzlmaier, ACI DC, Leitung Oberbank Private Banking

MARKETINGMITTEILUNG: Die vorliegenden Informationen dienen lediglich der unverbindlichen Information von Kunden. Diese Marketingmitteilung stellt weder eine Anlageberatung noch eine Empfehlung zum Kauf oder Verkauf von Wertpapieren dar. Sie berücksichtigt nicht die persönlichen Merkmale des Kunden und kann eine individuelle Beratung und Risikoaufklärung durch einen Berater nicht ersetzen. Die Kurse gelten per Stichtag und sind freibleibend.

Alleinverbindliche Rechtsgrundlage für den Kauf von Investmentfondsanteilen sind der jeweilige Prospekt und das Basisinformationsblatt. Der veröffentlichte Prospekt sowie das Basisinformationsblatt in der jeweils aktuellen Fassung stehen für den interessierten Anleger in deutscher Sprache unter www.3bg.at sowie bei der Oberbank AG, 4020 Linz, Untere Donaulände 28 während der üblichen Geschäftsstunden zur kostenlosen Ausgabe bereit.

Die Angaben gemäß § 25 Mediengesetz finden Sie unter folgendem Link: https://www.oberbank.at/aktionarsstruktur

Dieser Artikel wurde im März 2024 aktualisiert.

Fotoquelle: Shutterstock

Comeback der Anleihen

Was diese Anlageklasse jetzt wieder attraktiv macht und worauf Sie achten sollten.