Soll man in Krisenzeiten in Aktien investieren?

In turbulenten Aktienmärkten kann Mut mit Rendite belohnt werden.

Für erfahrene Geldanleger:innen gehören fallende Aktienkurse zum Investoren-Leben genauso dazu wie steigende Kurse, denn die Bewegungen der Börsen folgen einem eigenen Takt, der sich ewig zu wiederholen scheint. Man muss sich dessen nur bewusst sein.

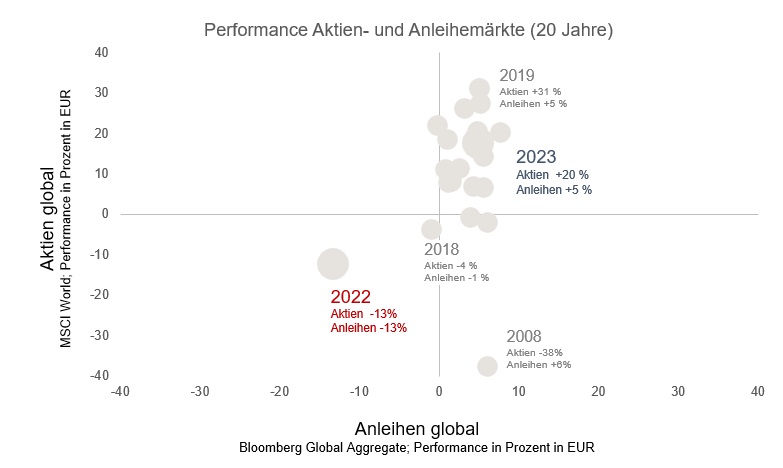

Turbulente Phasen an den Aktienmärkten kommen immer wieder, aber die Jahre mit positiven Renditen überwiegen deutlich.

„Drei Schritte vorwärts und wieder einen Schritt zurück“, das ist der Takt in denen sich die Aktienkurse bewegen – immer im Tempo der wirtschaftlichen Entwicklung der einzelnen Volkswirtschaften und Regionen. Einen besonders deutlichen Schritt nach unten verzeichneten alle Aktienmärkte international im 1. Halbjahr 2022.

Dass sich das immer wieder wiederholt, verdeutlicht die nachfolgende Grafik: Die Anzahl der Punkte im Quadranten rechts ist aber Balsam für jede Investorenwunde, denn die Anzahl der Jahre mit positiven Renditen an den Aktienmärkten überwiegen deutlich. Das sind genau die 3 Schritte nach vorne.

Erträge Aktien und Anleihen, 2004 bis 2023

Quelle: Bloomberg,29.Dezember 2023 (Aktien: MSCI World Performance in Prozent in EUR; Anleihen: Bloomberg Global Aggregate Performance in Prozent in EUR. Es handelt sich bei den angegebenen Werten um Vergangenheitswerte. Zukünftige Entwicklungen können davon nicht abgeleitet werden.

Klassiker wiederholen sich!

Trotz dieses Wissens über den Takt an der Börse, wiederholen sich die Klassiker der Investor:innen oder besser gesagt der Nicht-Investor:innen in diesen Zeiten.

Unser Verstand spielt hier vielen einen Streich und lässt die Unsicherheit über das vermeintliche Wissen gewinnen. Denn turbulente Zeiten an den Aktienmärkten bedeuten auch niedrige Kaufkurse. Aber das, was im Handel in Ausverkaufszeiten zu vollen Geschäften führt, ist an den Börsen immer wieder der Grund für eine Schockstarre. Wie im Straßenverkehr gelernt, lassen rot aufscheinende Tafeln alle zu einem Kaufstopp oder schlimmer noch, zu einem Verkauf hinreißen. Dabei sind es gerade diese Zeiten, in denen man Anteile an profitablen und wachsenden Unternehmen erwerben kann.

Typische Klassiker, die sich stets wiederholen, aber nur von wenigen Investor:innen befolgt werden:

- „Buy on bad news“ – aber kaum einer tut es!

- „Kaufen, wenn alle anderen verkaufen“ – aber nur wenige trauen sich.

- Vorliegende Preisrabatte fokussieren, diese überwiegen die negativen Schlagzeilen – alle hören und sehen nur das Negative!

- Fahren auf Sicht mit Tranchenkäufen – aber die meisten stehen!

Die Anlagewelt ist dynamisch, aber alte Regeln haben eine allgemeine Gültigkeit.

Vier wichtige, allgemeine Regeln sollen für Investor:innen Orientierung für vernünftiges Handeln, besonders in schwierigen Marktphasen, sein.

1. Der Glaube an die Zukunft

„Es kommt nicht darauf an, die Zukunft vorauszusagen, sondern darauf vorbereitet zu sein.“ Perikles

Die Menschheit findet Lösungen und das insbesondere in Zeiten der Krise und größter Not. Als InvestorIn ist Pessimismus für die zukünftige Entwicklung ein schlechter Begleiter, denn dieser verleitet dazu, dass man sich in seine vermeintlich schützende Höhle zurückzieht, alles geschehen lässt und hofft, dass alles gut wird. Wie in jeder Lebenssituation ist aktives Handeln gepaart mit der Analyse der Situation, dem Sammeln von Alternativen und klaren Entscheidungen der Weg, der zum Erfolg führt. Genauso agieren ProfessionistInnen in der Vermögensverwaltung. Dort, wo die eigenen Emotionen die Vernunft übermannen, ist die Beiziehung von und das Vertrauen auf Profis die richtige Wahl. Wir glauben an die Zukunft und gestalten diese aktiv mit!

2. Diversifikation

„Der einzige Investor, der nicht diversifizieren sollte, ist jener, der immer 100 % richtig liegt.“ Sir John Templeton

Es gibt eine große Auswahl an Investitionsmöglichkeiten. Eine gute Streuung in den Assetklassen, Regionen, Währungen und auch Branchen bringt Ausgewogenheit bei Chancen und Risiken, die auch in turbulenten Zeiten dazu führt, dass die Kurswertrückgänge so gering wie möglich gehalten werden.

3. Mut kann mit höherer Rendite belohnt werden

„Die Weltkugel steht vor ihm offen. Wer nichts waget, der darf nichts hoffen.“ Friedrich Schiller

Manchmal muss man seinen ganzen Mut aufbringen, um eine besondere Erfahrung zu machen. An der Börse ist es nicht anders. Mut zur richtigen Zeit kann Investor:innen höhere Renditen liefern.

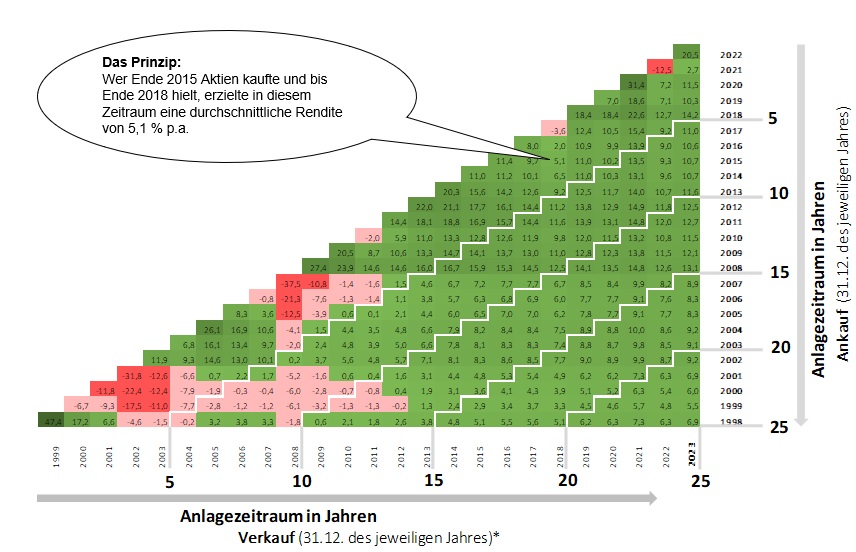

Wirft man einen Blick auf das MSC World-Rendite-Dreieck erkennt man genau diese Tatsache. Die nachfolgende Grafik zeigt die jährliche Rendite in einem Zeitraum zwischen Kauf und Verkauf von Aktien, die im MSCI World enthalten sind.. Hierbei erkennt man deutlich, dass InvestorInnen, die in Jahren von Krisenzeiten wie 2002 oder auch 2008 gekauft haben, mit höheren Renditen belohnt werden, unabhängig vom Verkaufszeitpunkt.

Ebenso deutlich erkennt man, dass Investor:innen hauptsächlich Verluste hinnehmen mussten, wenn in bzw. um Krisenjahre verkauft wurde. Das zeigt einmal mehr, dass in Krisenjahren der Mut zur Entscheidung zu kaufen, anstatt zu verkaufen, ein vernünftiger Begleiter ist.

Quelle: Bloomberg, Stand 31.12.2023. Es handelt sich bei den angegebenen Werten um Vergangenheitswerte. Zukünftige Entwicklungen können davon nicht abgeleitet werden.

4. Geduld – Time, not Timing

„Es ist egal, wieviel Talent oder Mühe Du in etwas steckst. Manche Dinge brauchen ihre Zeit.“ Warren Buffett

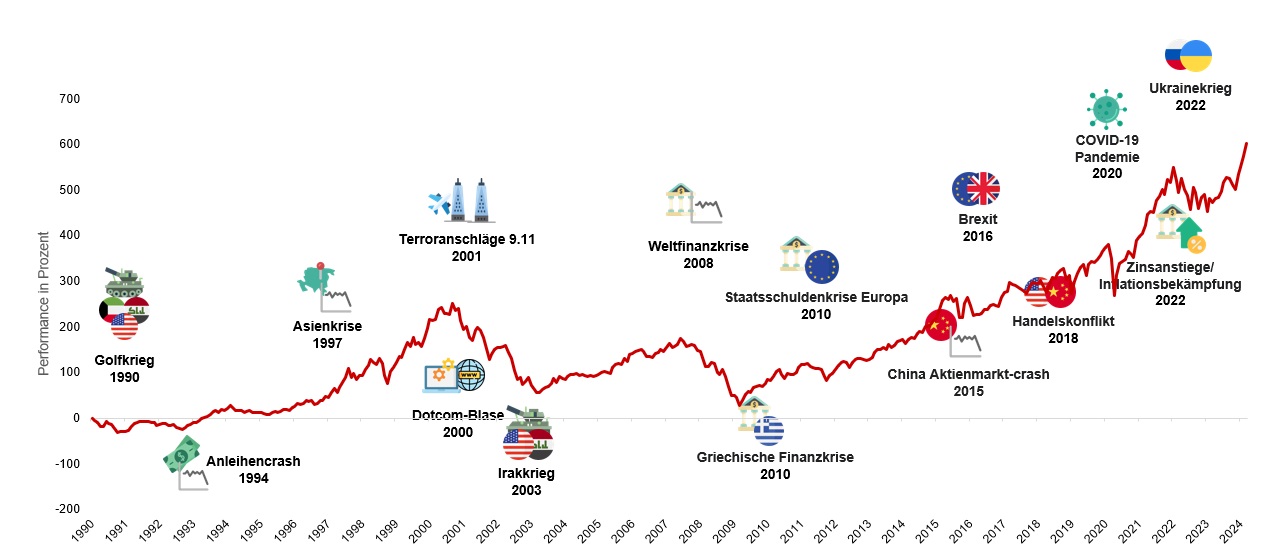

Der Blick auf die Entwicklung des Weltaktienindex in den letzten zwei Jahrzehnten lässt die großen Krisen deutlich erkennen. In jeder benötigte man den Glauben an die Zukunft, gut diversifizierte Anlagestrategien sowie den Mut, zu investieren. Die Renditechance ist allerdings mit einer Grundvoraussetzung verbunden – mit Zeit. „Investitionen brauchen ihre Zeit und man sollte nach einer Investitionsentscheidung die täglichen Kursbewegungen nicht beachten, sondern die Aktien einfach im Depot liegen lassen“, lautet das Mantra des wohl berühmtesten Aktieninvestors Warren Buffet. Einen Investitionshorizont von mindestens fünf Jahren sollte man planen, um nicht in Phasen fallender Kurse auf das Vermögen zugreifen zu müssen. Denn nach einem Schritt zurück, folgen drei Schritte vorwärts. Das lehrt uns die Geschichte.

Entwicklung des Weltaktienindex in den vergangenen Jahren

Quelle: MSCI World Total Return in Euro (inkl. Dividenden): Indexierte Wertentwicklung (auf 100) seit 1990; Reuters Stand: 01.03.2024. Es handelt sich bei den angegebenen Werten um Vergangenheitswerte. Zukünftige Entwicklungen können davon nicht abgeleitet werden.

Ist jetzt der richtige Zeitpunkt, um zu investieren?

Eine Geldanlage sollte immer mit einem langfristigen Grundgedanken angegangen werden. Erfolgt dies, ist das Timing der Investition weniger entscheidend als der Anlagehorizont. Möchte man dennoch neben der richtigen Anlagestrategie auch das richtige Timing im Sinne des Investitionszeitpunktes bestmöglich treffen, dann sind eine Geldanlage bei günstigen Kursen und ein antizyklisches Investieren ein guter Rat. Und diese Zeit erleben wir gerade jetzt erneut.

Richten wir also den Blick auf den langfristigen Horizont und nicht auf die Wellen der täglichen, von Medienberichten beeinflussten Kurse und fahren wir lieber auf Sicht, anstatt die Chancen liegen zu lassen.

Autor: Mag. Christoph Feitzlmaier, Leitung Oberbank Private Banking

MARKETINGMITTEILUNG: Die vorliegenden Informationen dienen lediglich der unverbindlichen Information von Kunden. Diese Marketingmitteilung stellt weder eine Anlageberatung noch eine Empfehlung zum Kauf oder Verkauf von Wertpapieren dar. Sie berücksichtigt nicht die persönlichen Merkmale des Kunden und kann eine individuelle Beratung und Risikoaufklärung durch einen Berater nicht ersetzen. Es handelt sich weder um ein Angebot oder eine Aufforderung zur Angebotsstellung zum Kauf oder Verkauf der hier erwähnten Aktien noch um ein öffentliches Angebot im Sinne der kapitalmarktrechtlichen Bestimmungen. Es handelt sich hierbei nicht um eine Finanzanalyse. Informationen zur Bankenabwicklung und Gläubigerbeteiligung („Bail-in“) betreffend europäische Bank- und Versicherungsaktien finden Sie unter www.oberbank.at/glaeubigerbeteiligung.

Die Angaben gemäß § 25 Mediengesetz finden Sie unter folgendem Link: https://www.oberbank.at/aktionarsstruktur

Dieser Artikel wurde im März 2024 aktualisiert.

Fotoquelle: Shutterstock

Fotoquelle: Hermann Wakolbinger

Mag. Christoph Feitzlmaier

Leiter Oberbank Private Banking

Kontaktieren Sie uns!

Unsere Veranlagungs-Expert:innen stehen Ihnen sehr gerne als kompetente Partner:innen zur Verfügung!