Quo vadis Zinsen 2024

Bereits im Jahre 1926 erkannte der Ökonom Nikolai D. Kondratieff, dass die wirtschaftliche Entwicklung bestimmten Zyklen unterliegt, die sich in konjunkturellen Wellen manifestieren.

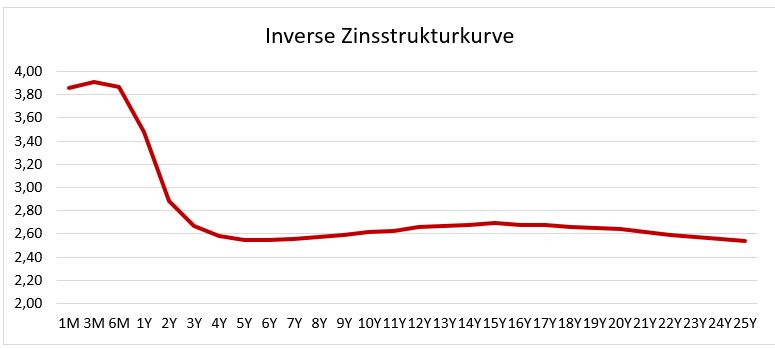

In den Tiefphasen dieser Zyklen offenbart sich eine schwache bis negative Wachstumsrate, während in den Hochphasen von Hochkonjunktur die Rede ist. Diese Dynamiken spiegeln sich auch in den Zinsstrukturkurven wider, welche die Zinssätze für verschiedene Laufzeitbereiche als Punkte markieren und diese anschließend verbindet. Im Normalfall sind die Zinssätze auf lange Frist, also je länger man sich das Geld leiht, oder umgekehrt gesehen verborgt, höher als die Zinssätze für kurze Perioden.

Ein Blick auf die aktuelle Zinsstrukturkurve unterhalb vermittelt ein anderes Bild. Wir erkennen eine invers gebildete Zinsstrukturkurve, sprich die Zinssätze für kurze Laufzeiten sind höher, als die Zinsen für längere Laufzeitbereiche. Maßgeblich dafür verantwortlich ist die Europäische Zentralbank (EZB). Mit Beginn des Zinserhöhungszyklus brachte die EZB einen Paradigmenwechsel für den Markt. Die weltweite Konjunkturerholung gepaart mit der Lieferkettenproblematik nach dem wirtschaftlichen Einbruch durch die Covid Pandemie, sowie der Russland-Ukraine Konflikt trieben zuletzt die Energie- und Lebensmittelpreise. Um nun die hohen Preissteigerungen in den Griff zu bekommen, sah sich die EZB gezwungen die Zinsen erstmals seit über einem Jahrzehnt anzuheben und trat somit auf die „Zinsbremse“.

Quelle: Refinitiv

Die von der Notenbank veranlasste Zinserhöhung beeinflusst insbesondere die Zinssätze bis zu einem Jahr. Auf längere Frist antizipieren die Marktteilnehmer eine abgekühlte Wirtschaftsleistung, ein geringeres Inflationsniveau und dahingehend auch ein schwächeres Zinsniveau.

Im Laufe des Jahres 2024 sollte sich der wirtschaftliche Ausblick für die Eurozone wieder bessern. Zudem erwartet ein Großteil der Marktteilnehmer ab Mitte des Jahres den Beginn des Zinssenkungszyklus seitens der EZB. Diese Entwicklungen führen dazu, dass womöglich das Ende der inversen Zinskurve droht. Die am Geldmarkt orientierten Zinsen könnten sinken und die am Kapitalmarkt angesiedelten Zinsen werden dieser Prognose zufolge sogar leicht steigen. Kurz gesagt, die Differenz zwischen den kurzen und langen Laufzeiten bei den Zinsen wird sich verringern und wir werden eine relative flache Zinsstrukturkurve sehen.

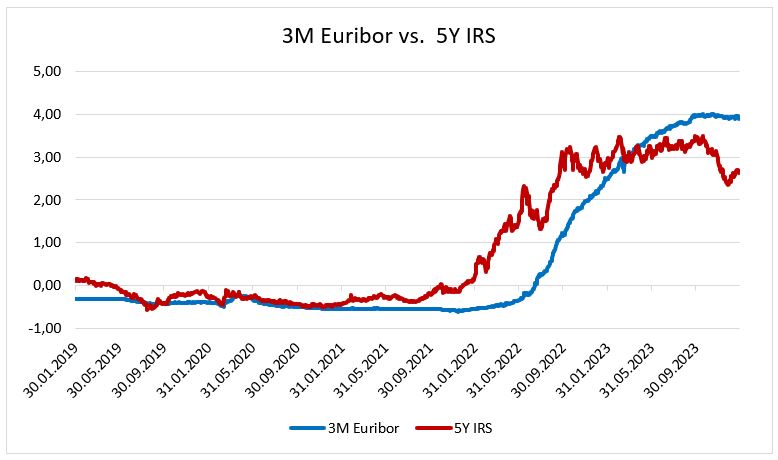

Der Chart unterhalb verdeutlicht den Zinsunterschied zwischen 3M Euribor und dem 5Y IRS-Satz. Um schon jetzt von den derzeit niedrigen Kapitalmarktzinsen zu profitieren, gibt es verschiedenste Möglichkeiten. Der Zinsswap ist ein Instrument zur Zinsabsicherung. Ziel dieses Zinsproduktes ist es, die Zinsänderungsrisiken zu minieren und bei einer bereits bestehenden variablen Finanzierung, eine fixe Berechnungsgrundlage für die zukünftigen Zinszahlungen zu schaffen.

Marketingmitteilung: Die vorliegenden Informationen dienen lediglich der unverbindlichen Information von Kunden. Diese Marketingmitteilung stellt weder eine Anlageberatung noch eine Empfehlung zum Kauf oder Verkauf von Wertpapieren dar. Sie berücksichtigt nicht die persönlichen Merkmale des Kunden und kann eine individuelle Beratung und Risikoaufklärung durch einen Berater nicht ersetzen.

Veranlagungen in Finanzinstrumente bergen neben Chancen auch Risiken und können mit erheblichen Verlusten verbunden sein.

Handelt es sich bei den angegebenen Werten um Vergangenheitswerte, können zukünftige Entwicklungen davon nicht abgeleitet werden.

Einschätzungen/Prognosen sind kein verlässlicher Indikator für die künftige Entwicklung.

Die Angaben gemäß § 25 Mediengesetz finden Sie unter folgendem Link

Fotoquelle: Herrmann Wakolbinger

Autor:

Philipp Gessl, BSc

Treasury und Handel, Oberbank AG